El sector público debe desempeñar un papel importante para catalizar el financiamiento climático privado

Repartir los riesgos entre los sectores público y privado dirigiría una mayor proporción de los activos financieros del mundo a proyectos climáticos.

El cambio climático es uno de los retos de política macroeconómica y financiera más críticos que los países miembros del FMI enfrentarán en las próximas décadas. Las recientes alzas del costo de los combustibles y los alimentos —y los consiguientes riesgos de malestar social— destacan la importancia de invertir en energía verde y aumentar la resiliencia a los shocks.

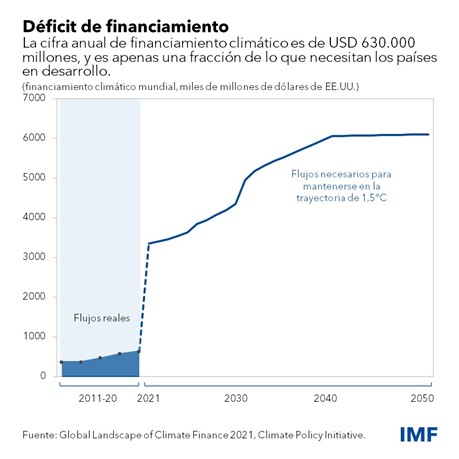

Se requerirán ingentes inversiones a escala mundial para abordar el reto climático y las vulnerabilidades a los shocks. Las estimaciones van desde USD 3 billones a USD 6 billones por año hasta 2050. El nivel actual de alrededor de USD 630.000 millones es solo una fracción de lo que se necesita realmente, y muy poco de eso se destina a países en desarrollo.

Por eso se necesita un giro radical para encauzar el financiamiento público y, en especial, el privado. Con USD 210 billones en activos financieros entre las empresas, o aproximadamente dos veces el producto interno bruto de todo el mundo, el reto para las autoridades y los inversionistas es cómo canalizar una gran parte de estas tenencias a proyectos de mitigación y adaptación climáticas.

A eso apunta una nueva Nota del personal técnico del FMI sobre el clima en la que se aborda la movilización de financiamiento climático privado en economías de mercados emergentes y en desarrollo. En el documento se analizan los factores que limitan el financiamiento climático y la forma en que las autoridades pueden abordar el problema.

Obstáculos

¿Qué impide que el dinero fluya en mayores volúmenes a proyectos climáticos fuera de las economías avanzadas?

La clave está en los incentivos. Los inversionistas tienen muchas alternativas para generar retornos, y, si no existe un mecanismo sólido de tarificación del carbono, una de las opciones son los combustibles fósiles. Además, actualmente los proyectos verdes en las economías de mercados emergentes y en desarrollo sencillamente no justifican los riesgos.

Por ejemplo, las inversiones tanto en mitigación como en adaptación suelen implicar costos iniciales elevados, múltiples retos técnicos, un horizonte temporal largo y modelos de negocios no comprobados. A eso se suman las deficiencias de datos, riesgos cambiarios, las condiciones macroeconómicas, un entorno empresarial imprevisible y la amenaza de inestabilidad política.

El resultado es que muchas oportunidades en el ámbito climático no logran conseguir suficiente financiamiento. Las que sí lo hacen es muy probable que atraigan un grupo reducido de inversionistas especializados que exigen altos rendimientos en una clase de activos aún en desarrollo y relativamente ilíquidos, donde el instrumento principal es la deuda.

Esto es lo que sucede en particular con las empresas de energías renovables, que operan en mercados ilíquidos y tienen necesidades de financiamiento a largo plazo. Por ejemplo, hay indicios de que los grandes inversionistas descartan a las empresas con una capitalización de mercado inferior a USD 200 millones, un umbral que relativamente pocas empresas de energías renovables logran superar. Y la remuneración que espera el mercado a cambio de asumir la titularidad del activo y el riesgo correspondiente, denominada costo del capital, en las inversiones climáticas de impacto está en el rango de 12% a 15% en las economías preemergentes y en desarrollo. Esto hace pensar que para los inversionistas comerciales podría ser aún más elevada.

Desbloquear el financiamiento del sector privado

Estos obstáculos no son insalvables. Pero para abordarlos —a fin de modificar los incentivos para los inversionistas nacionales y extranjeros—será necesario actuar de forma coordinada y decidida, tanto en el sector público como en el privado,

El papel que cumple el financiamiento del sector público y privado varía de un país a otro dependiendo de las características específicas de cada país y el contexto económico e institucional interno. Combinar el financiamiento de ambas fuentes es una forma útil de reducir los riesgos de estas inversiones para el capital del sector privado en general, por ejemplo mediante mecanismos de absorción de la primera pérdida de las inversiones o garantías de ejecución.

Por ejemplo, el sector público podría invertir capital —lo que conlleva riesgos mayores en caso de que el activo subyacente se desvalorice— o apuntalar el crédito para mejorar la solvencia crediticia de los proyectos. Ambas medidas reducirían el costo de la inversión al moderar el riesgo para el sector privado. Al tomar una posición de capital en las inversiones climáticas, el sector público asumiría gran parte del riesgo de inversión, pero también obtendría mayores beneficios cuando las inversiones fueran exitosas.

Los bancos multilaterales de desarrollo desempeñarán un papel importante en un esquema de este tipo. Ya son importantes proveedores de financiamiento climático, en especial de deuda que constituye más de dos tercios de los USD 32.000 millones desembolsados en 2020. Enfoques más innovadores —como el de capital— ayudarían a apalancar más capital privado y serían especialmente útiles para las numerosas economías de mercados emergentes y en desarrollo que ya soportan una pesada carga de deuda.

Otros instrumentos financieros también cumplirán una función, como por ejemplo las asociaciones público-privadas o las garantías de múltiples entidades soberanas que ayudan a alcanzar mayores coeficientes de apalancamiento. Y obtener seguros para riesgos derivados de factores específicos, como la finalización de proyectos o la inestabilidad política, puede ser de suma utilidad para aliviar las primas de alto riesgo que entorpecen el capital privado. En un próximo capítulo analítico del Informe sobre la estabilidad financiera mundial (informe GFSR) que se publicará en de octubre se analizarán más a fondo los mercados financieros y los instrumentos para fomentar el financiamiento climático privado en las economías de mercados emergentes y en desarrollo.

Desde luego que todas estas herramientas deben utilizarse con prudencia. Uno de los principales escollos son los aumentos potencialmente grandes de la deuda pública si se materializaran los pasivos contingentes, de modo que se deben evaluar debidamente los límites firmes a la exposición del Estado. En Uruguay, por ejemplo, una ley limita el total de los pasivos públicos en las asociaciones público-privadas a 7% y las transferencias fiscales a operadores privados, a 0,5% del PIB del ejercicio anterior.

La función de las políticas

Más allá del financiamiento, los gobiernos pueden recurrir a diversas herramientas de política para ayudar a atraer capital del sector privado hacia oportunidades de proyectos climáticos.

Una primera prioridad es un mecanismo sólido y previsible de tarificación del carbono. Esto ayudaría a crear incentivos a la inversión privada en proyectos de baja emisión de carbono, promovería un mercado más transparente y permitiría a los inversionistas tomar decisiones fundamentadas en distintos mercados.

El sector público también puede tomar la iniciativa estableciendo una sólida arquitectura de información climática para mejorar aún más la toma de decisiones y la valoración del riesgo, además de impedir el blanqueo ecológico (greenwashing). Idealmente, esto comprendería datos y estadísticas de alta calidad, fiables y comparables; un conjunto de normas de información climática armonizadas y congruentes a nivel mundial, y principios acordados a escala mundial sobre las taxonomías de financiamiento climático. En este sentido, en noviembre el FMI mantuvo productivos debates con otros organismos internacionales y partes interesadas sobre cómo subsanar las deficiencias de los datos de financiamiento climático durante un foro sobre estadísticas, y recientemente fue uno de los autores de un informe para la Red para la Ecologización del Sistema Financiero, en el que se exponen las medidas urgentes que son necesarias para subsanar las deficiencias de datos.

La respuesta del FMI

El FMI también está contribuyendo en otros aspectos, por ejemplo mediante la supervisión, el fortalecimiento de las capacidades, evaluaciones de riesgos del sector financiero y herramientas de datos y diagnósticos sobre el clima. Revisten particular importancia los programas para fomentar la gestión de las finanzas y las inversiones públicas de forma ecológicamente responsable. Además de promover la rendición de cuentas, la transparencia y un gasto más eficaz, estas medidas también pueden aumentar la recaudación interna y movilizar financiamiento externo de donantes y del sector privado.

En los casos en que las economías de mercados emergentes y en desarrollo tengan un espacio fiscal limitado, el nuevo Fondo Fiduciario para la Resiliencia y la Sostenibilidad del FMI podría ayudar. Al estar enfocado en transformaciones estructurales a más largo plazo, como el cambio climático, la idea es que cumpla un función catalizadora, creando por ende un entorno propicio para la inversión.

Una vez más, el objetivo es captar financiamiento adicional, en particular del sector privado. Después de todo, el cambio climático es un desafío mundial que requiere financiamiento a escala mundial.

*****

Kristalina Georgieva (enlace a la bio)

Tobias Adrian es el Consejero Financiero y Director del Departamento de Mercados Monetarios y de Capital del Fondo Monetario Internacional (FMI). Dirige la labor del FMI en lo que se refiere a supervisión del sector financiero y el fortalecimiento de las capacidades, políticas monetarias y macroprudenciales, regulación financiera, gestión de la deuda y mercados de capital. Antes de incorporarse al FMI, fue Vicepresidente Principal del Banco de la Reserva Federal de Nueva York y Director Adjunto del Grupo de Investigación y Estadística. Dictó clases en la Universidad de Princeton y la Universidad de Nueva York y ha publicado en revistas especializadas de economía y finanzas, como American Economic Review y Journal of Finance. Sus investigaciones se centran en las consecuencias globales de la evolución de los mercados de capital. Tiene un doctorado del Instituto Tecnológico de Massachusetts, una maestría de la London School of Economics, un diploma de la Universidad Goethe de Fráncfort, y una maestría de la Universidad Dauphine de París.