La coordinación tributaria puede dar lugar a una economía mundial más justa y verde

La cooperación entre los países puede aumentar los ingresos, abordar la desigualdad y luchar contra el cambio climático.

La tecnología, la globalización y el calentamiento global han transformado el mundo, y la tributación debe seguir el ritmo. Con tan solo hacer clic en el ratón, es posible transferir dinero entre países y las empresas pueden realizar transacciones con sus socios a lo largo de las cadenas mundiales de suministro. La producción depende de activos especializados intangibles que pueden estar ubicados en cualquier lugar. Los empleadores y sus empleados pueden trabajar desde distintos países. Con el aumento de la movilidad de los ingresos y los factores de producción, y con la amenaza que representa el cambio climático para nuestro planeta, los países enfrentan retos en materia tributaria que van más allá de sus fronteras nacionales.

La evasión y elusión fiscal provocan la pérdida de ingresos que podrían haber financiado el gasto social o las inversiones en infraestructuras. También agravan la desigualdad y la percepción de injusticia. Las políticas nacionales que funcionan para un país pueden afectar a otros países de forma perjudicial. Si cada uno establece su propia política tributaria sin tener en consideración los efectos adversos en otros lugares, son todos los países los que pueden salir perjudicados.

Nuestro nuevo Monitor Fiscal muestra cómo la mejora de la coordinación internacional en tres ámbitos —gravar a las grandes corporaciones, el intercambio de información sobre sociedades de cartera extraterritoriales y aprobar sistemas de fijación de precios del carbono— puede ser beneficioso para todos.

Coordinación en materia de tributación de sociedades

El descontento generalizado con los bajos impuestos que pagan las principales multinacionales del mundo (pese a tener beneficios anuales del 9% del producto interno bruto mundial) incentivó un acuerdo pionero para modernizar el sistema internacional existente, que era centenario. En 2021, 137 países lograron un gran avance en materia de coordinación: la Solución basada en dos pilares dentro del Marco Inclusivo. Como el año 2022 será crucial para la implementación del acuerdo —objeto de un intenso debate político en varios países—, el Monitor Fiscal evalúa sus beneficios potenciales.

El primer pilar del acuerdo dice que debe gravarse una proporción de los beneficios de las multinacionales donde se utilizan o consumen los bienes o servicios de las empresas. Esto significa que las empresas tecnológicas pueden ser gravadas donde están sus consumidores, aun cuando sus empleados estén lejos de su base de consumidores. En un mundo donde el comercio digital está al orden del día, se trata de un avance positivo. Aunque, según nuestro informe, el acuerdo sobre la reasignación de los ingresos tributarios abarca solo el 2% de los beneficios de las multinacionales a escala mundial, este nuevo principio tributario sienta las bases para un impuesto más eficiente que los impuestos unilaterales sobre los servicios digitales.

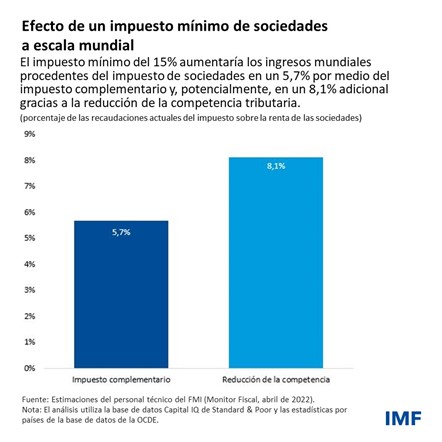

El segundo pilar establece un impuesto mínimo de sociedades a escala mundial del 15%. De esta forma, se pone un límite a la competencia, al reducir los incentivos para que los países compitan con sus tasas impositivas y para que las empresas trasladen los beneficios a otros países. Algunas naciones aumentarán hasta el nivel mínimo su impuesto sobre los beneficios con «subimposición», lo que aumentará los ingresos a escala mundial por impuestos de sociedades en hasta el 6%. Al invertir la tendencia a la baja de las tasas impositivas del impuesto de sociedades, la disminución de la competencia tributaria podría aumentar los ingresos en otro 8%, lo que sitúa el efecto total en el 14%. No obstante, el trabajo para mejorar la adaptación a las circunstancias de los países de bajo ingreso debe continuar; por ejemplo, para simplificar ciertos aspectos de la tributación de las empresas, mejorar la retención de impuestos en pagos transfronterizos e intercambiar más información por país sobre multinacionales. Las economías de bajo ingreso, para cosechar los beneficios de estos cambios recientes, deben adoptar reformas complementarias, tales como la eliminación de incentivos tributarios ineficientes.

Coordinación en materia de tributación sobre las personas

Al igual que en el caso de las empresas, la tributación de las personas (en especial las más ricas) también exige la coordinación transfronteriza. Filtraciones recientes de documentos, como los papeles de Panamá y los papeles del paraíso, han puesto de manifiesto un importante stock de riqueza extraterritorial y brechas generalizadas que permiten eludir impuestos. Y, con el crecimiento de los activos digitales que permiten incluso un mayor anonimato, el intercambio de información es cada vez más crucial. Más allá de la pérdida de ingresos, la opacidad de las cuentas extraterritoriales diseñadas para ocultar la riqueza facilita la transferencia transnacional de ingresos corruptos.

La coordinación puede dar lugar a resultados tangibles; así, 163 países han acordado intercambiar información en el marco del Foro Mundial sobre Transparencia e Intercambio de Información a efectos fiscales. Aun así, como señala nuestro informe, todavía puede hacerse más para mejorar la fiabilidad. Los países deben hacer más para promover registros de propiedad efectiva, es decir, información sobre quién es el propietario o controla una empresa en realidad.

Algunos países han puesto en marcha recientemente estos mecanismos. Aunque la manera en que se implementan es importante; la información de los registros debe centralizarse en una base de datos pública. El uso eficaz de la información sigue siendo fundamental para la aplicación de las normas; los países de bajo ingreso tendrán que desarrollar más conocimientos especializados para obtener los beneficios derivados de la transparencia.

Otro fenómeno reciente que requiere una mayor coordinación es la cada vez mayor movilidad de la fuerza laboral. Las oportunidades de trabajo remoto transfronterizo se han ampliado, junto con el número de economías que ofrecen visados para nómadas digitales dirigidos a personas cualificadas. Las estimaciones sugieren que el trabajo remoto transfronterizo —dadas las diferencias existentes en las tasas impositivas entre países— da lugar a una reasignación entre países de los ingresos por el impuesto sobre la renta de las personas físicas de 1,25% del ingreso mundial procedente de este impuesto. En el futuro, la coordinación cobrará más importancia para garantizar un tratamiento tributario uniforme entre los países en que residen los empleadores y los empleados.

Coordinación en materia de fijación de precios del carbono

Para luchar contra el cambio climático es incluso más urgente una acción coordinada concreta, porque el rápido aumento de las emisiones de gases de efecto invernadero está provocando que nos acerquemos a gran velocidad hacia un cambio climático catastrófico de más del doble del límite que los científicos consideran tolerablemente seguro.

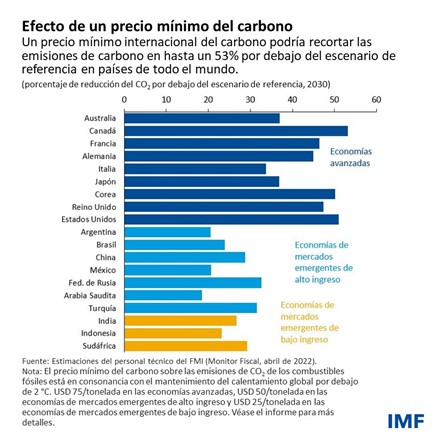

Un precio mínimo internacional del carbono es análogo a un impuesto mínimo de sociedades a escala mundial. Aquí, unos pocos de los países con más emisiones pueden acelerar la coordinación y dar un primer paso importante. Este precio mínimo desalentaría las emisiones y aliviaría las preocupaciones sobre la competitividad. Limitaría el calentamiento global a 2 °C o menos, al tiempo que acomodaría métodos alternativos (como regulaciones, mediante el cálculo de precios equivalentes). Un precio mínimo internacional del carbono también permitiría diferenciar las responsabilidades de las naciones, dependiendo del nivel de ingreso.

Los gobiernos, en un momento en que están tratando de resolver la aceleración de los precios de la energía causada por la guerra en Ucrania, deberían apoyar a la gente (idealmente mediante transferencias focalizadas o descuentos fijos del costo de los servicios públicos) en vez de subsidiar el consumo de combustibles fósiles. Además, las respuestas a corto plazo no deben reducir los esfuerzos de inversión en energías renovables y en mayor eficiencia energética. Los países que ya han fijado una trayectoria gradual de aumento de la tributación al carbono deben mantener el rumbo; los incrementos previstos son mucho más pequeños que los recientes vaivenes de precios, que se derivan de shocks mundiales. Los ingresos deben utilizarse para garantizar que todos los trabajadores y comunidades se benefician de la transición verde. A nivel internacional, llegar a un acuerdo sobre el precio mínimo de carbono (o medidas equivalentes) es urgente.

La historia nos dice que el valor de la colaboración es incluso mayor cuando luchamos contra las consecuencias económicas de pandemias o conflictos. En el mismo espíritu de colaboración de los científicos que cooperan de forma transfronteriza para luchar contra la COVID-19, ahora es el momento de mejorar la tributación de las sociedades, luchar contra la evasión fiscal y actuar para conseguir un mundo más verde y justo.

*****

Vitor Gaspar, de nacionalidad portuguesa, es Director del Departamento de Finanzas Públicas del Fondo Monetario Internacional. Antes de incorporarse al FMI ocupó diversos altos cargos relacionados con la formulación de políticas en el Banco de Portugal, incluido el más reciente en calidad de Asesor Especial. Fue Ministro de Estado y Hacienda de Portugal durante 2011–13. Dirigió la Oficina de Asesores de Política Europea de la Comisión Europea durante 2007–10 y fue director general de investigación en el Banco Central Europeo de 1998 a 2004. El Sr. Gaspar tiene un doctorado y un agregado posdoctoral en Economía de la Universidade Nova de Lisboa; también cursó estudios en la Universidade Católica Portuguesa.

Shafik Hebous es Subjefe de División en el Departamento de Finanzas Públicas del FMI. Ha realizado labores importantes de asesoramiento de política tributaria en economías avanzadas, mercados emergentes y países de bajo ingreso. Las investigaciones de Shafik abarcan diversas cuestiones de política tributaria y fiscal y han sido publicadas en revisas académicas, entre otras en el American Economic Journal: Economic Policy, el Journal of Public Economics y el Journal of Monetary Economics. Obtuvo su doctorado en Economía en la Universidad Goethe en Fráncfort.

Paolo Mauro es Subdirector del Departamento de Finanzas Públicas del Fondo Monetario Internacional (FMI). Previamente, ocupó diversos cargos a nivel gerencial en los departamentos de África, Finanzas Públicas y Estudios del FMI. Fue investigador principal en el Instituto Peterson de Economía Internacional y catedrático invitado en la facultad de Administración de Empresas de la Universidad Johns Hopkins en 2014–16. Sus artículos han aparecido en publicaciones como Quarterly Journal of Economics, y han sido ampliamente citados en publicaciones académicas y los principales medios de comunicación. Es coautor de varios libros; entre ellos, World on the Move: Consumption Patterns in a More Equal Global Economy; Emerging Markets and Financial Globalization, y Chipping Away at Public Debt.