La gestión de riesgos climáticos crece como imperativo para el sector financiero en América Latina

Graph, Digital Display, Stock Market Data, Bank Account, Chart

En los últimos años, el sector financiero latinoamericano ha experimentado un cambio significativo debido al creciente reconocimiento de los riesgos asociados al cambio climático, lo cual ha impulsado mayores acciones frente a la coyuntura.

En América Latina, como ocurre también en otras regiones del mundo, existe una alta dependencia económica de los recursos naturales y de sectores como la agricultura, la energía y la infraestructura. Esto ha convertido la gestión de los riesgos climáticos en una prioridad para el sector privado y, por extensión, para las instituciones financieras de toda índole, desde bancos comerciales, hasta inversionistas institucionales. Actualmente, la comprensión y mitigación de los riesgos relacionados con el medio ambiente son aspectos críticos para salvaguardar la estabilidad económica y financiera de la región.

Por ello, la consolidación de estándares de divulgación de información asociada con la gestión en sostenibilidad se ha vuelto un imperativo para las organizaciones en la región, según explica Beatriz Ocampo, gerente de Sostenibilidad del Grupo Bancolombia.

Entre ellos, se destaca el Global Reporting Initiative (GRI) que es una organización sin fines de lucro que opera internacionalmente desde el año 2000. La institución pretende definir metodologías para medir y reportar a través de informes de sostenibilidad la gestión de las organizaciones. Desde su fundación ha introducido distintas formas de medición ambiental, social y económica para ser transparentes y coherentes en el desempeño de las compañías para informar y, a su vez, comunicar adecuadamente los resultados a sus grupos de interés (empleados, proveedores, accionistas, inversionistas, reguladores, entre otros), apunta Ocampo.

Adicional a GRI, comenzaron a posicionarse otros estándares como SASB, TCFD o más recientemente el Taskforce on Nature-related Financial Disclosures (TNFD), que busca que las empresas divulguen la gestión de riesgos y oportunidades de la naturaleza en las compañías. De hecho, Grupo SURA participó en un programa piloto de TNFD a finales de 2023, lo cual refleja su compromiso con el seguimiento, medición y reporte de información ambiental, social y de gobierno (ASG).

Lina María Uribe, directora de Sostenibilidad de Grupo SURA, resalta que estos programas “son relevantes en la medida en que facilitan la divulgación de las empresas sobre sus avances en los compromisos y en la gestión de los riesgos materiales para la sostenibilidad. También son útiles para identificar buenas prácticas y oportunidades para su gestión, al tiempo que facilitan la medición con base en indicadores que permiten un análisis comparativo para las empresas, en relación con otros jugadores de su mismo sector”.

Así, las instituciones financieras están integrando consideraciones climáticas en sus procesos de toma de decisiones, desde la evaluación del riesgo crediticio hasta la planificación de inversiones a largo plazo. Esto les permite proteger sus activos de los impactos del cambio climático y les proporciona una ventaja competitiva al anticipar y adaptarse a las tendencias del mercado.

Uribe agrega que esto es clave, pues “apreciamos una creciente consciencia en los distintos actores del sistema financiero de la región acerca de la relevancia de este tema. Al mismo tiempo, en distintos países hay avances en la regulación y más iniciativas de investigación para diseño de metodologías que permitan al sector comprender mejor sus riesgos frente a este fenómeno, dada su naturaleza sistémica sobre la economía. Sin embargo, aún hay desafíos importantes, entre ellos, el reto de la homologación en la cuantificación de riesgos financieros derivados del cambio climático”.

Proyecciones y claves para las inversiones sostenibles en mercados emergentes

De acuerdo con el Fondo Monetario Internacional (FMI), el financiamiento climático privado debe tener un papel protagónico en las iniciativas de las economías de mercados emergentes y en desarrollo para limitar las emisiones de gases de efecto invernadero (GEI) y contener el cambio climático mientras se hace frente a sus efectos.

Si bien las estimaciones varían, estas economías deben invertir colectivamente por lo menos USD 1 billón en infraestructura energética de aquí a 2030 y entre USD 3 y 6 billones entre todos los sectores cada año hasta 2050 para mitigar el cambio climático a través de una reducción sustancial de las emisiones de GEI.

Además, se requieren entre USD 140,000 millones y USD 300,000 millones cada año hasta 2030 para la adaptación a las consecuencias físicas del cambio climático, como la subida del nivel del mar y la agudización de las sequías. En función de la eficacia de las medidas de mitigación adoptadas, estas cifras podrían aumentar drásticamente hasta alcanzar entre USD 520,000 millones y USD 1,750 billones cada año a partir de 2050.

Por ello, el FMI destaca la necesidad de aplicar instrumentos de financiamiento innovadores, ampliar la base de inversionistas, aumentar la participación de los bancos multilaterales de desarrollo y las instituciones de financiamiento del desarrollo, y reforzar la información climática.

En este sentido, se ha evidenciado el incremento del financiamiento sostenible privado en las economías de mercados emergentes y en desarrollo hasta USD 250,000 millones en 2022, un nivel récord.

Aun así, el financiamiento privado necesita por lo menos duplicar este monto hasta 2030 en un período en que los proyectos de infraestructura hipocarbónicos (de emisiones bajas o nulas) no son muy amplios y al impacto aún notable de la industria de combustibles fósiles en el mundo pese a la firma del Acuerdo de París.

En mercados emergentes más grandes con mercados de bonos más funcionales, los fondos de inversión —como el fondo de bonos verdes Amundi, respaldado por el brazo de financiación del sector privado del Banco Mundial— son un buen ejemplo de cómo atraer a inversionistas institucionales, como los fondos de pensiones. Esta clase de fondo se puede replicar y ampliar, con el fin de incentivar a los emisores de mercados emergentes para que generen una mayor oferta de activos verdes y así atraer a una mayor variedad de inversionistas internacionales.

En economías menos robustas, el papel de los bancos multilaterales de desarrollo será crucial para financiar proyectos esenciales por lo que es necesario canalizar más recursos de financiamiento climático a través de esta clase de instituciones.

En este sentido, el FMI considera que un primer paso sería ampliar su base de capital y replantear las formas de enfocar el apetito por el riesgo mediante alianzas con el sector privado, con el respaldo de una gobernanza transparente y una supervisión de la gestión.

Así, los bancos multilaterales de desarrollo podrían sacar mejor partido del financiamiento con capital, que actualmente apenas llega al 1.8% de los recursos comprometidos para financiamiento climático en economías de mercados emergentes y en desarrollo. Además, su capital puede atraer cantidades muy superiores de financiamiento privado, que actualmente representa 1.2 veces los recursos que las propias instituciones asignan.

Referentes en inversiones y gestión de riesgos sostenibles en América Latina

Ante este panorama, hay varios ejemplos de avances en organizaciones con foco financiero en la región que están adoptando un enfoque proactivo para identificar, evaluar y mitigar los riesgos asociados al cambio climático.

Algunas de ellas son:

Grupo SURA

Grupo SURA se destacó por sus avances en la gestión del capital natural (asignación de capital de sus compañías para incorporar criterios ambientales, mitigar el impacto y potenciar la transición hacia mejores prácticas), siendo uno de los principales referentes en la región en 2023.

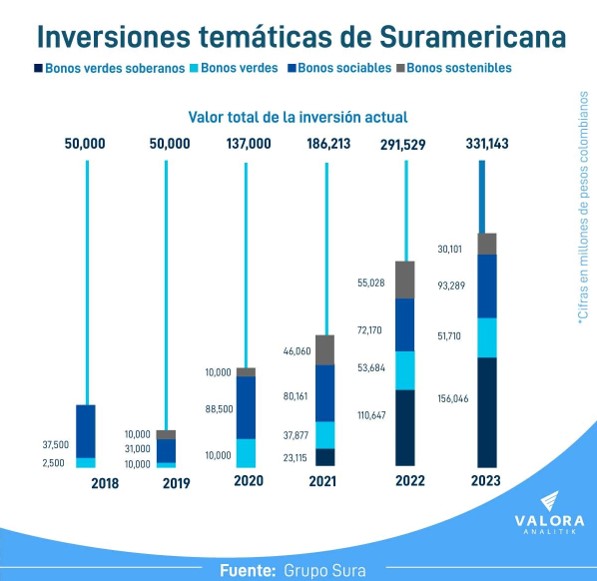

De esta manera, logró importantes cifras tales como un aumento del 14% en las inversiones temáticas en 2023, incluyendo inversiones realizadas por los portafolios de Suramericana y sus filiales en América Latina, frente al año anterior.

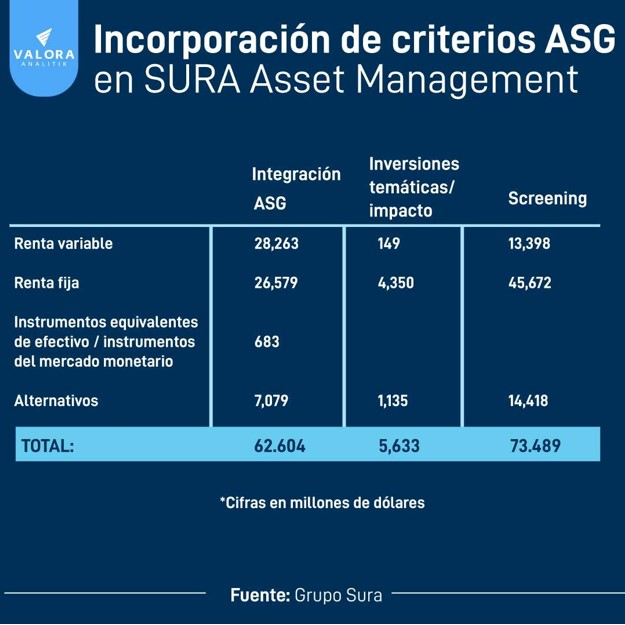

A su vez, alcanzó ingresos por primas de USD 63,6 millones en el último año, provenientes de soluciones de aseguramiento con criterios ambientales, y sumó USD 124,3 millones en activos bajo manejo de productos de inversión con criterios de sostenibilidad ofrecidos por SURA Asset Management.

Esto teniendo en cuenta su Política Marco de Inversión Sostenible en la que se establecen los principios a través de los cuales las compañías del grupo empresarial deben tomar decisiones de inversión incluyendo criterios ambientales, sociales y de gobierno corporativo, y en la que se definen cuatro focos de gestión: propiedad activa, integración ASG, exclusiones y filtrado de inversiones directas e inversiones temáticas y de impacto. Además, Grupo SURA cuenta con un Manual ASG para operaciones de M&A (fusiones y adquisiciones).

CAF – Banco de Desarrollo de América Latina

CAF, el Banco de Desarrollo de América Latina, ha reconocido la importancia de la gestión de riesgos climáticos en su misión de promover el desarrollo sostenible en la región. A través de su Programa de Financiamiento Verde, CAF ha destinado recursos para apoyar proyectos de mitigación y adaptación al cambio climático en sectores clave como la energía renovable, la infraestructura resiliente y la agricultura sostenible.

Durante la COP28 de Dubái, CAF anunció una inversión de USD 15,000 millones hasta el 2030 para impulsar medidas de adaptación y gestión de riesgos de desastres naturales.

Este monto triplica las inversiones de la institución en este ámbito en los últimos cinco años y la refrenda como un actor líder de la acción climática regional.

Además, el banco ha colaborado con gobiernos y empresas para desarrollar estrategias de gestión de riesgos climáticos a nivel nacional y corporativo.

Bolsa de Valores de Lima

La Bolsa de Valores de Lima ha sido otro actor importante en la promoción de la gestión de riesgos climáticos en América Latina. A través de la incorporación de criterios ambientales, sociales y de gobernanza (ASG) en sus políticas de listado y cotización, la bolsa ha incentivado a las empresas a divulgar información sobre sus exposiciones y estrategias de gestión de riesgos climáticos. Esto no solo ha aumentado la transparencia y la divulgación de información ambiental en el mercado de valores, sino que también ha facilitado el acceso a oportunidades de inversión sostenible, algo que espera incrementar con la integración de las bolsas de Colombia y Chile en Nuam Exchange.

De este modo, la gestión de riesgos climáticos toma una relevancia cada vez mayor para el sector financiero en América Latina. A medida que la región enfrenta desafíos crecientes relacionados con el cambio climático, las instituciones financieras están adoptando un enfoque proactivo para identificar, evaluar y mitigar los riesgos asociados.

Los casos de estas y otras organizaciones demuestran que la integración de consideraciones climáticas no solo es posible, sino que también tiene el potencial de impactar positivamente a las instituciones financieras y a la sociedad en su conjunto. Así, la gestión efectiva de los riesgos climáticos no solo es una cuestión de responsabilidad empresarial, sino también una necesidad imperativa para garantizar un desarrollo sostenible y adaptativo en América Latina.

*Este artículo es elaborado por el equipo de Valora Analitik para Grupo SURA. Su contenido es de carácter periodístico y no compromete posturas o recomendaciones específicas de nuestra Organización.