Las tasas de interés en Estados Unidos y el costo de los préstamos para las economías emergentes

Ante los primeros signos de desaceleración de la inflación en Estados Unidos, lo más probable es que los países en América Latina y el Caribe se estén preguntando cuándo volverán a bajar los costos de los préstamos. Después de todo, unas tasas de inflación más bajas en Estados Unidos podrían permitir a la Reserva Federal poner fin a su ciclo de aumento de las tasas de interés, antes de lo previsto, y empezar a reducir eventualmente la tasa de interés de los fondos federales (su tasa de política monetaria y la tasa de interés que los bancos estadounidenses se cobran entre sí para prestarse fondos a un día).

Pero una tasa de interés de la Reserva Federal más baja no tiene por qué desempeñar un papel tan importante para nuestra región en los próximos años. Aún en el caso de que redujera los pagos de intereses de las nuevas emisiones de deuda en este momento de grandes déficits fiscales y niveles de endeudamiento, es probable que sus efectos directos sean leves, en el mejor de los casos.

En este contexto, los países harían bien en seguir centrándose en reforzar sus fundamentos: mejorando los balances fiscales, reduciendo los niveles de deuda y buscando políticas públicas que promuevan el crecimiento.

A los países que emiten bonos en los mercados extranjeros se les aplica un diferencial sobre una tasa de referencia. En el caso de los bonos denominados en dólares, el índice de referencia suele ser la tasa de interés de los títulos públicos estadounidenses con un vencimiento similar. Un aumento de la tasa de interés de los fondos federales representa un incremento directo de la tasa de referencia a corto plazo, y puede aumentar también las tasas de referencia a largo plazo. A su vez, los inversores pueden exigir una mayor prima ante los riesgos subyacentes asociados a las tasas de referencia más elevadas, lo que también conduce a un aumento de los diferenciales.

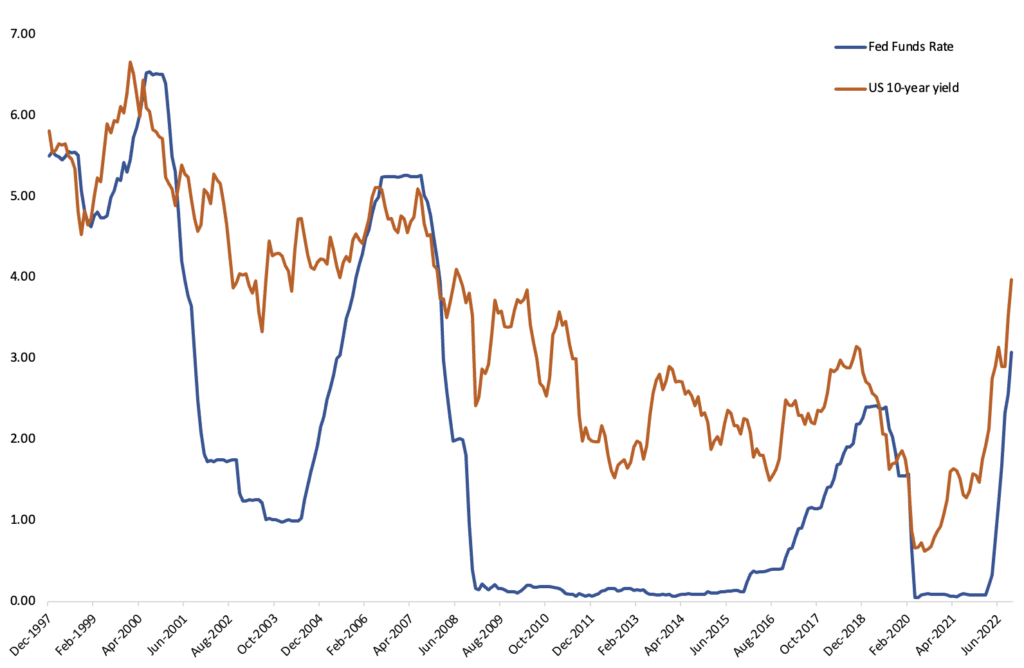

Las tasas de interés a corto y largo plazo no necesariamente se mueven a la vez

El gráfico 1a muestra la evolución de la tasa de interés de los fondos federales y el rendimiento de los Bonos del Tesoro de Estados Unidos a 10 años durante los últimos 25 años. También muestra que la tasa a largo plazo no siempre se mueve a la vez con la tasa a corto plazo. Tomemos, por ejemplo, el período comprendido entre 2009 y 2019. Observamos fluctuaciones considerables en las tasas a largo plazo, mientras que la tasa de interés oficial (a corto plazo) se mantuvo más o menos constante y cercana a cero. Pero cuando la tasa de interés oficial comenzó a aumentar aproximadamente en 2016/17, las tasas a largo plazo no se movieron. En cambio, el rendimiento a 10 años aumentó junto con la tasa de interés de los fondos federales en 2022, cuando la Reserva Federal comenzó su actual ciclo de ajuste monetario.

¿Significa esto que las tasas a largo y corto plazo caerán a la vez si la Reserva Federal suaviza su ciclo de aumento de las tasas de interés? Con todas las discusiones en torno a los desequilibrios fiscales en Estados Unidos y la reciente agitación en los mercados de bonos del Reino Unido, esto no está nada claro. Si eso no sucede, los países de la región pueden optar por emitir deuda con vencimientos más cortos, explorando las tasas más bajas a corto plazo, pero a costa de exponerse a los riesgos de refinanciamiento.

Gráfico 1a: Tasa de interés oficial de Estados Unidos y rendimiento de los bonos del Tesoro a 10 años

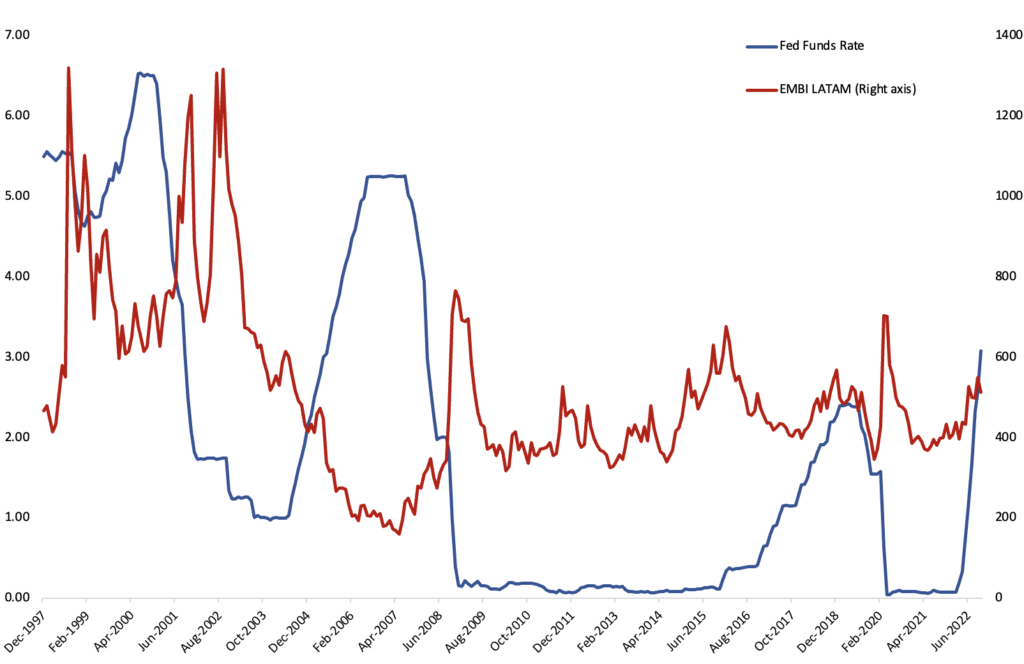

Gráfico 1b: Tasa de interés oficial de Estados Unidos y diferenciales del EMBI Latam

Los riesgos de las crisis de deuda

Ahora bien, aunque las tasas de referencia bajen, hay que tener en cuenta las implicaciones de los diferenciales. El gráfico 1b muestra un promedio de los diferenciales de los bonos de un grupo de países de América Latina y el Caribe, el EMBI LATAM, junto con la tasa oficial de Estados Unidos. Los picos del diferencial del EMBI LATAM, asociados a las crisis de deuda, no siempre coinciden con los picos de las tasas de interés oficiales de Estados Unidos. De hecho, ha habido situaciones en las que los diferenciales han alcanzado su punto máximo durante periodos de reducción de la tasa de interés oficial de Estados Unidos y en aquellos periodos en los que la tasa de interés oficial se encontraba en niveles mínimos. Este patrón sugiere que otros factores, como el crecimiento económico mundial, los precios de las materias primas, las crisis de autocumplimiento y las condiciones fiscales y económicas internas, son más importantes a la hora de empujar a los países a las crisis de deuda. La literatura sobre modelos cuantitativos de default soberano muestran algo similar: los shocks de las tasas de interés en todo el mundo en las últimas décadas han desempeñado un papel secundario como fuente de episodios de impago.