Pongamos el financiamiento verde en el foco de negocio de las instituciones financieras

El financiamiento verde en el sector financiero privado representaba ambiciones de impacto predominantemente ligadas a la responsabilidad corporativa. Ha llegado el momento de que pase al núcleo de la estrategia de negocio.

Desde hace dos décadas, el sector financiero, en su deseo de contribuir socialmente, ha tratado el financiamiento verde como algo adicional, y hasta cierto punto secundario, en sus operaciones. El sentido de urgencia a la acción que en el presente debemos establecer implica que esto debe cambiar, con el fin de mitigar las repercusiones a gran escala en el sistema económico del cambio climático; y también para que no aumenten la inequidad y la pobreza al frenarse el desarrollo sostenible de nuestros países.

Bajo una visión simplista, el núcleo de negocio para una institución financiera tiene que ver con la gestión apropiada de riesgos y la gestión estratégica del negocio. La gestión apropiada de riesgos le permite capitalizar apropiadas rentas sobre la actividad de intermediación, a la vez que protege el capital de terceros y el patrimonio propio de pérdidas esperadas, las cuales se proyectan y mitigan al identificar y gestionar riesgos relevantes de las actividades que se financian.

La urgencia de la acción climática tiene que ver con aumentar el financiamiento verde climático y también con señalar un riesgo sistémico, relevante y con alta probabilidad de ocurrencia, que posee impacto negativo físico y que por tanto implica un aumento en las pérdidas esperadas, derivadas de mayores riesgos, que no se gestionan hoy día. Por otro lado, para reducir la exposición de este riesgo, es necesario pasar de un negocio en que se financian carteras de inversión de alta exposición a ese riesgo, a carteras de baja exposición, lo cual implica también un riesgo de transición.

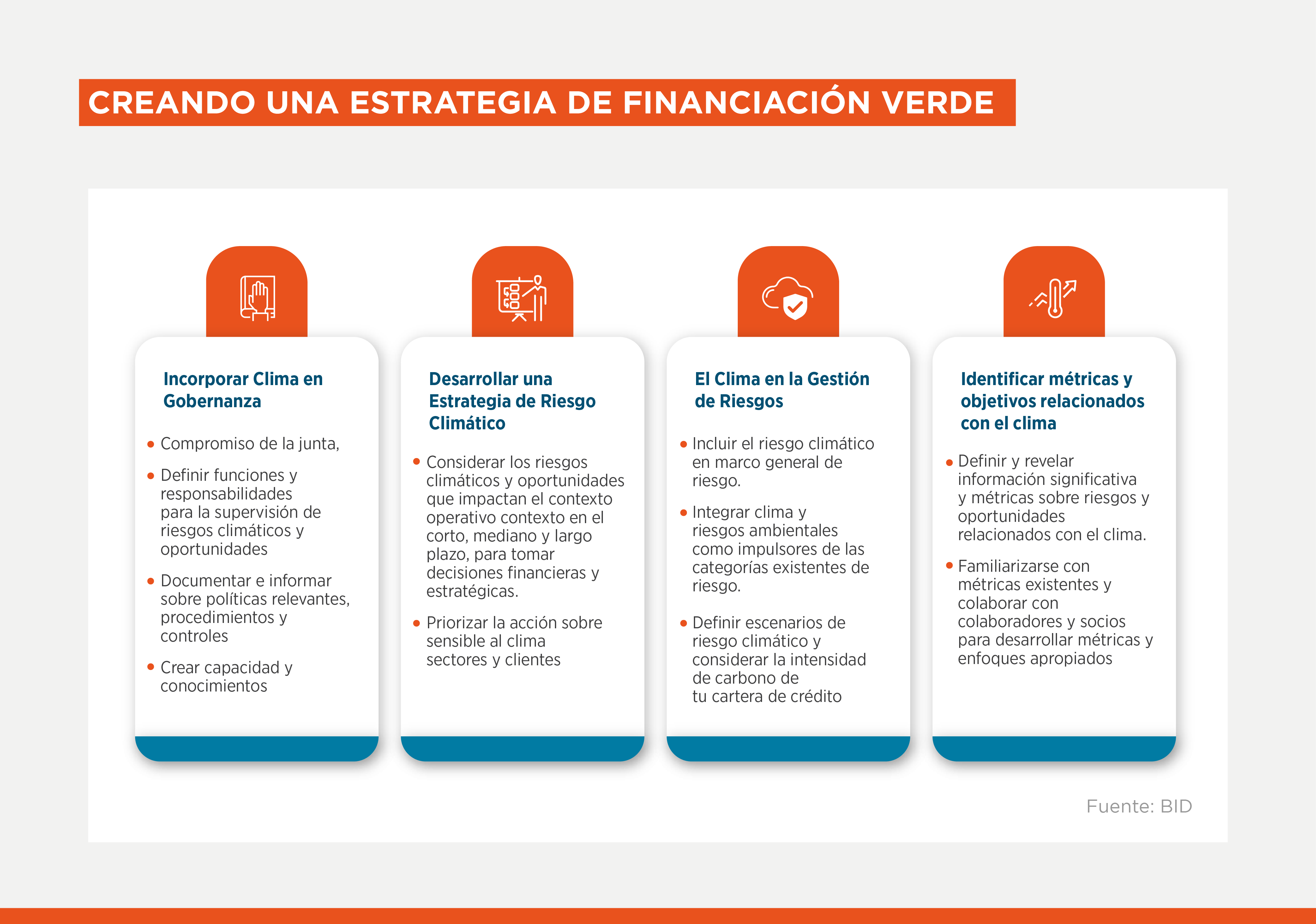

Enfocarnos en la gestión de riesgos climáticos, institucionalizando esto en la gobernanza, la gestión de riesgo y su medición, además de en la dimensión de la estrategia del negocio, permitirá gestionar un proceso apropiado en las instituciones financieras. Esta dimensión debe implementarse de manera acelerada.

Para ello, existen recomendaciones de la fuerza de tarea TCFD , el estándar que actualmente se formula por el Consejo Internacional de Estándares de Sostenibilidad (ISSB por sus siglas en inglés) que integrará las recomendaciones TCFD en su estándar y, más recientemente, los “Principios para la efectiva gestión y supervisión de los riesgos financieros relacionados al clima” emitidos en junio 2022 por el Comité de Basilea para la Supervisión Bancaria, a partir de cuya publicación se infiere que próximamente los supervisores y reguladores estarán integrando estas ideas. El Banco Interamericano de Desarrollo también ha presentado sus propias recomendaciones.

La transición necesaria en el enfoque de la estrategia de negocios, como segunda dimensión relevante, requiere un análisis que tiene que ver con el diseño de líneas de negocio, productos financieros y servicios no financieros para segmentos prioritarios, así como en establecer sistemas de gestión de riesgo de última tecnología en los segmentos de negocios donde identifiquemos los segmentos de nuestro negocio que están expuestos al riesgo climático.

Les invitamos a revisar la secuencia de conferencias sobre Innovación Financiera Verde que realizamos en Junio 2022 en la Semana de la Sostenibilidad, organizada por BID Invest en Miami, Florida, donde verán experiencias puntuales sobre lo que las instituciones financieras ya hacen en America Latina y el Caribe y las tendencias más recientes en este tema.

Como ejemplo, en esta segunda dimensión, Fundación Genesis Empresarial, entidad financiera líder en microfinanzas en América Central, explicó cómo se enfocaron en gestionar riesgos climáticos en cadenas de valor agrícola, usando tecnologías innovadoras. Como resultado, poseen una nueva línea de negocios verde que apoya la agricultura sostenible, la reducción de la pobreza de poblaciones rurales y les permitió crecer de 2,000 a 17,000 clientes en tres años.

Les invitamos a descargar el estudio de caso completo que escribimos y ahora compartimos con todos ustedes en un esfuerzo de mostrar casos prácticos y concretos sobre cómo acelerar la acción climática en el núcleo del negocio de las instituciones financieras.